原油期货交易由于其高度的套利潜力和波动性,对于投资者具有极大的吸引力。然而,与其盈利潜力并行的,是非常高的风险。因此,对于任何参与原油期货交易的投资者来说,如何有效地控制和降低风险是至关重要的。本文将主要介绍原油期货交易中的风险控制方法,并附上一则相关案例进行解析。

1. 制定明晰的交易策略

制定明确的交易策略是控制交易风险的首要步骤。原油期货投资者需要了解市场动态,判断市场趋势,并据此制定合适的投资策略。交易策略应涵盖投资目标、交易方式、风险容忍度以及资金管理等内容。

2. 设置止损点

止损点设定是风险控制的重要手段,用以控制每笔交易的损失。投资者可以根据自身的风险承受能力,设定适当的止损点。一旦市价触及止损点,投资者应立即平仓离场,避免进一步的损失。

3. 保证金管理

保证金管理也是避免风险的重要措施。投资者应合理配置资金,避免过度杠杆交易。过大的杠杆将会使得风险暴露度增大,一旦市场波动,可能导致投资者巨额亏损甚至面临爆仓风险。

4. 异常市场行情的预警及应对

投资者应关注石油市场的重大新闻和事件,如会导致供应短缺的战争、恶劣气候、以及产油国的产量政策等。发生此类事件时,投资者应及时调整策略,对抗市场的突然变动。

2020年4月20日,美国原油期货市场发生了历史上空前的一幕,原油期货价格首次陷入负值。在此之前,市场上的很多投资者都未曾料到原油价格可能会跌至负值,因此并未对此做出风险防范。结果,这场价值数十亿美元的亏损,使无数投资者瞠目结舌。

在此次事件中,我们可以明显看出,投资者普遍忽视了市场的非常态化风险。对石油市场的常规判断是石油需求不可能为零,从而石油价格不可能为负。然而,在新冠肺炎疫情的影响下,全球石油需求大幅下降,储油设施短缺,而此时石油合同持有者面临着合同到期前不得不卖出石油的困境,最终导致价格乖离基本面趋于负值。

这个事件给我们的重要启示是:投资者在交易过程中必须具备全面的风险意识,并及时对自身策略进行适应性调整。任何时候都不能忽视市场异常及"黑天鹅"事件带来的风险。

原油期货交易中的风险控制方法主要包括制定明晰的交易策略、设定止损点、保证金管理以及对异常市场行情的预警和应对。通过2020年原油期货价格负值危机这一案例,投资者需要深刻认识到,警惕和应对市场风险的重要性。对于任何一位原油期货交易者来说,衡量自己的交易能力并不只是看交易策略是否得当,更重要的是风险控制能力,这决定了他是否能在市场的风浪中稳健前行。

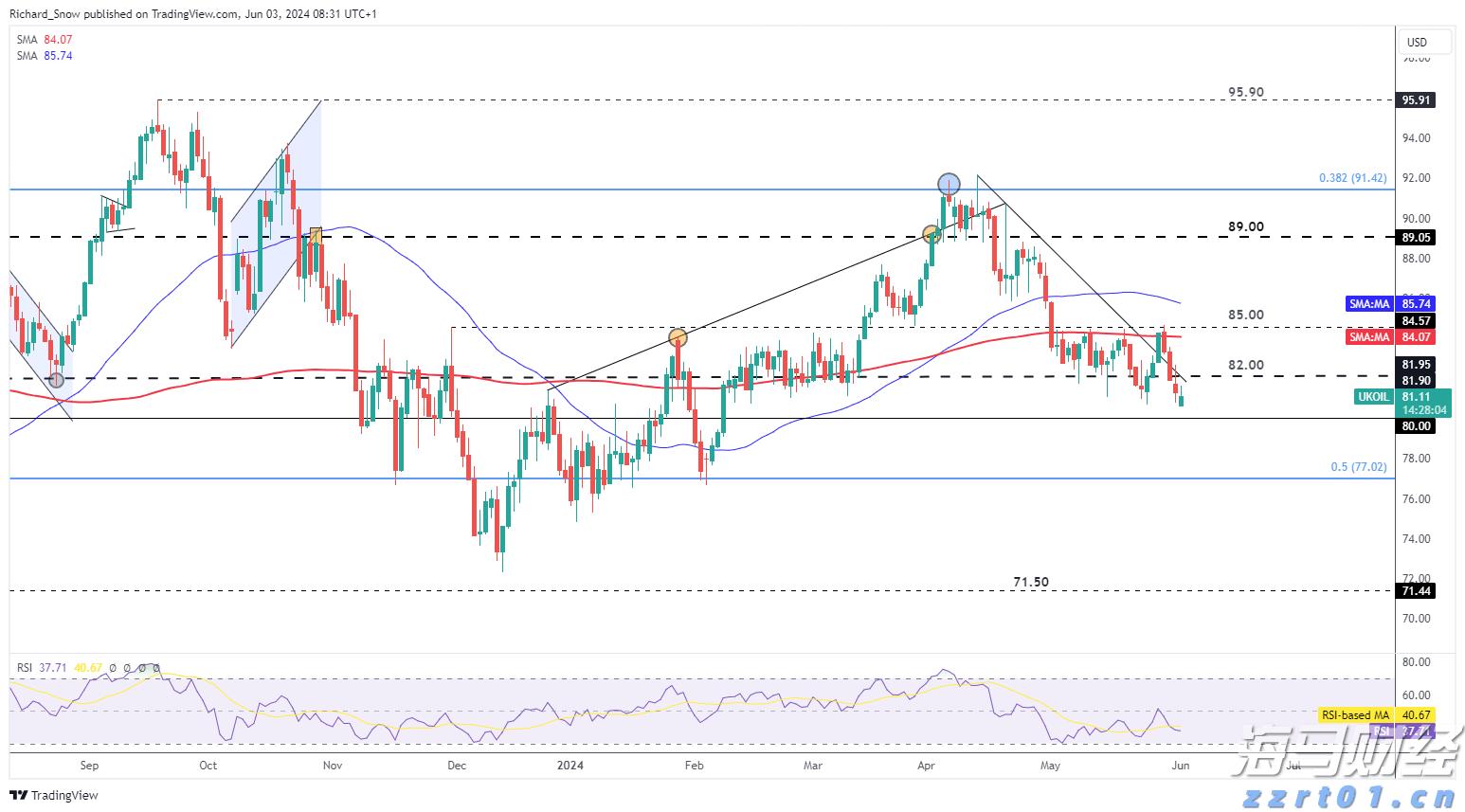

OPEC+ 通过延长生产削减和分阶段逐步削减以对抗油价下跌

OPEC+ 将生产削减延续至2025年,并从今年10月开始逐...(60 )人阅读时间:2024-06-05

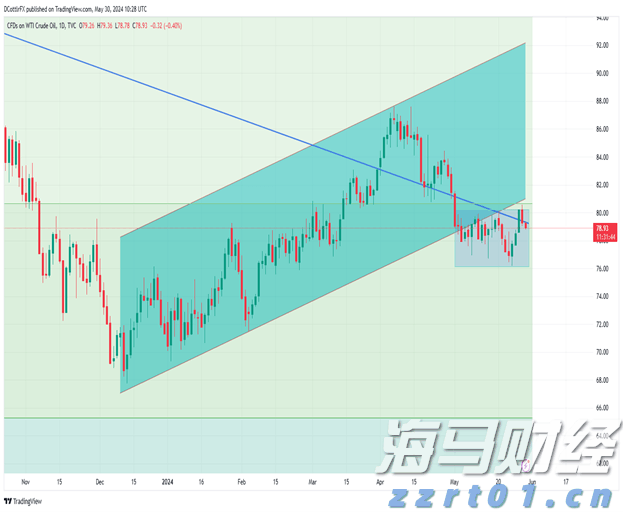

美国原油价格回吐部分涨幅,市场关注库存和OPEC

美国原油价格持续在80美元关口下方。该价格此周的涨幅屡遭挑战...(16 )人阅读时间:2024-06-02

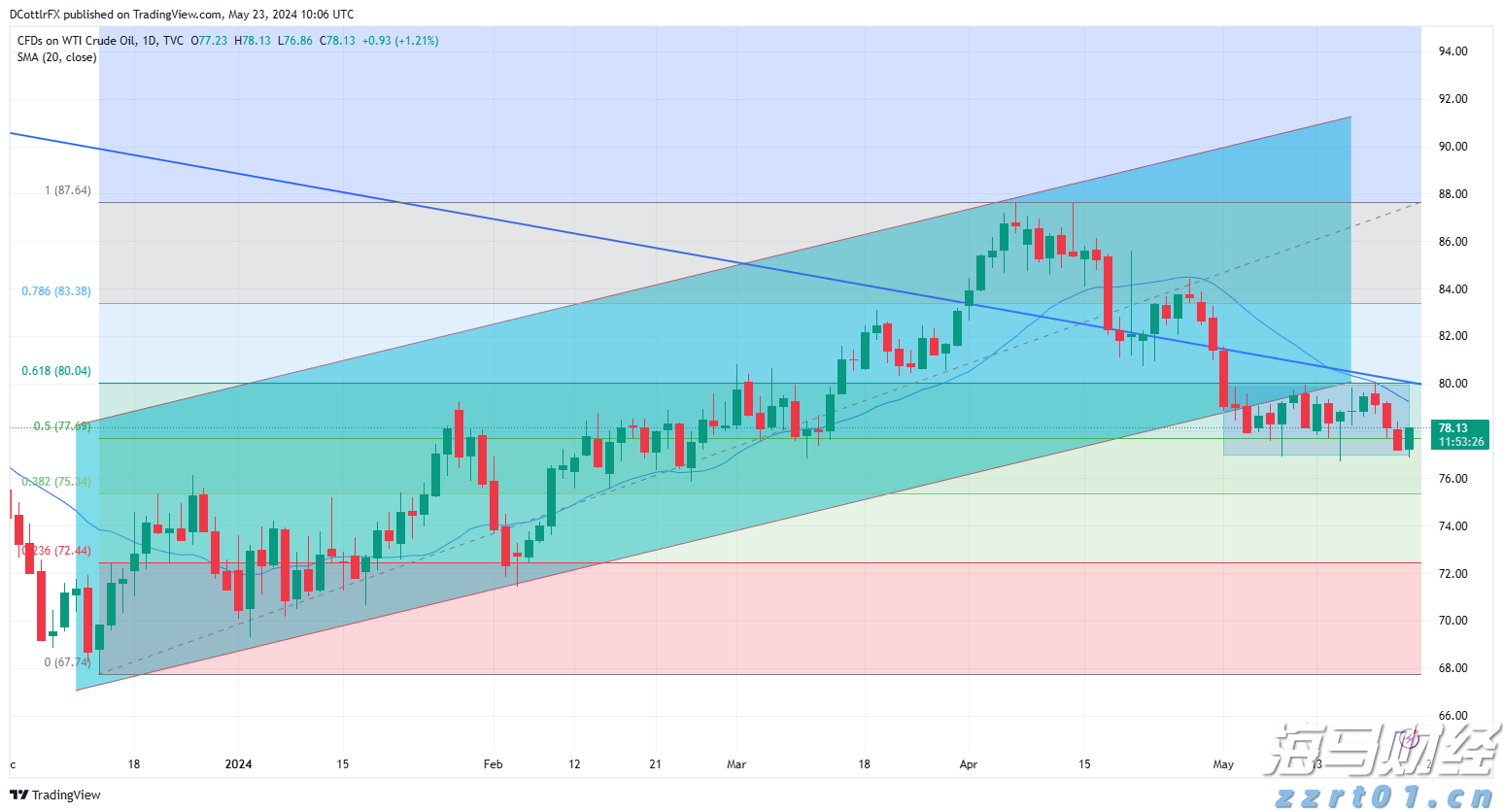

美国原油反弹,但在OPEC六月会议之前看似横盘

经过三天的下跌后,价格出现回升。五月的范围看上去相当稳健。周...(30 )人阅读时间:2024-05-25

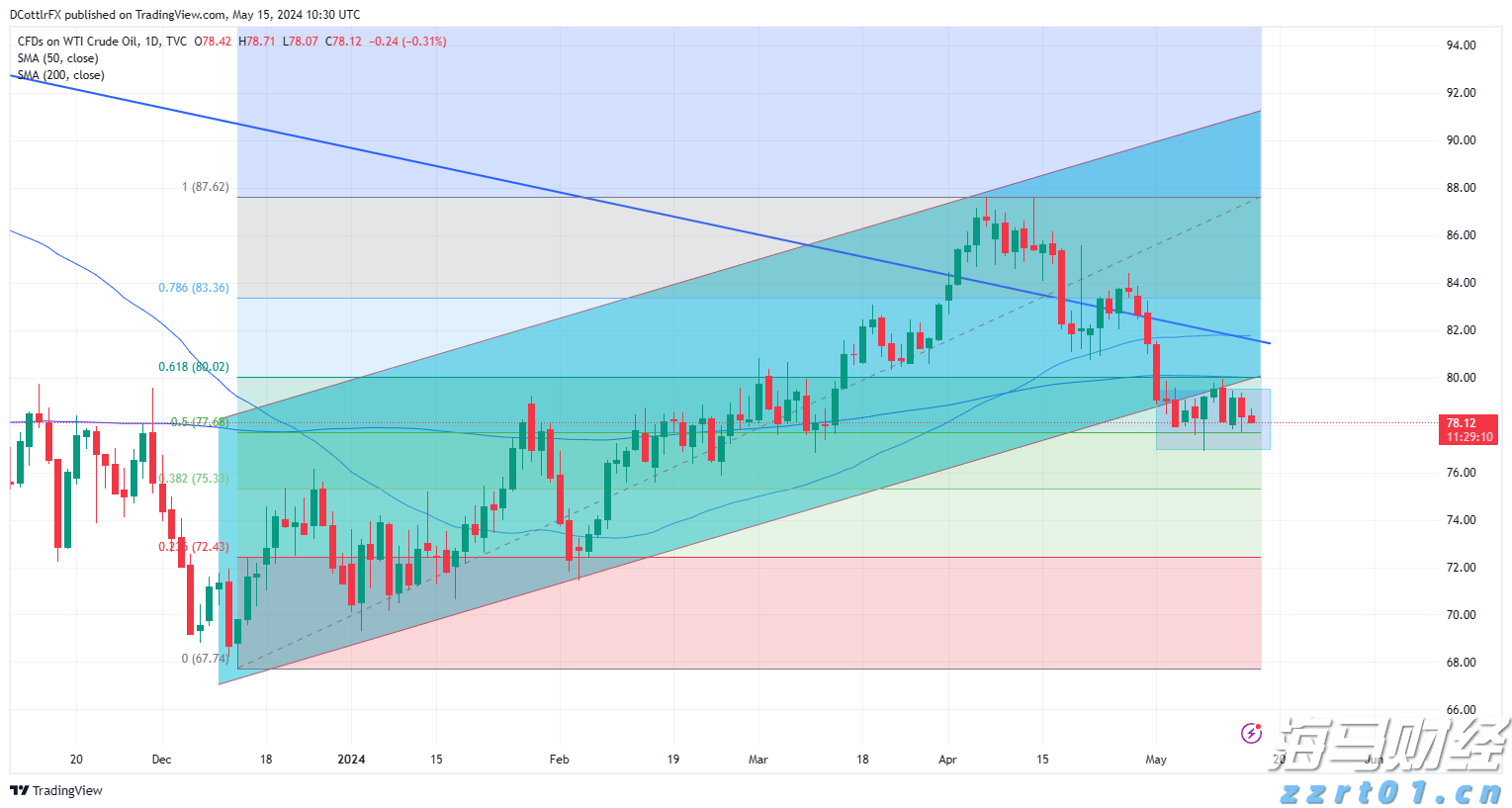

美国原油早盘涨势不保,由于疑虑再度控制,需求反弹

价格在周二美国库存大幅减少后出现早盘上涨,但此一短暂涨势未能...(52 )人阅读时间:2024-05-17