期货交易是一种高风险的金融活动,交易者可通过合约在未来特定时间以特定价格买卖某种商品或金融资产。在这个不确定性极高的市场中,有效的仓位管理与调整策略对于保护资本和提高盈利能力十分关键。

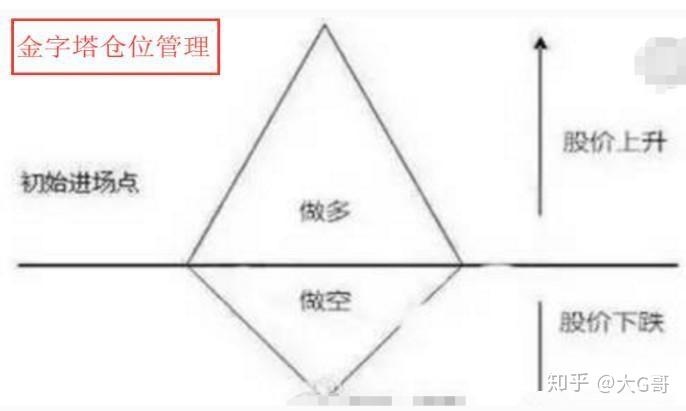

仓位管理是指交易者按照一定的风险控制原则和策略,调整持有的期货合约数量和资金分配的过程。 它可以帮助交易者在承受可接受的损失范围内寻求最大化收益,是防范和减少风险的重要手段。

交易者在决定进入市场前,应确定单笔交易的资金占比,不应超过账户总资金的一定比例,比如2%-5%。这有助于即使多次亏损也不会对账户造成致命打击。

加仓应在预期利润持续增加且市场趋势明确时进行,减仓则应在市场趋势不明显或预期收益减少时执行。正确的加仓减仓可以放大收益同时控制风险。

设定合理的止损价位可以有效避免大额损失,止盈则可以保障盈利不被市场反转所侵蚀。这两个工具的合理设置都要结合市场行情和自身风险承受能力。

在仓位管理中,保持客观的情绪同样重要。避免因贪婪和恐惧导致的盲目加仓和恐慌性减仓。

以小明的期货交易账户为例。小明的账户资金总额为100,000美元,他采用的是不超过总资金3%的风险控制原则,这意味着每一笔交易的损失不应超过3,000美元。

某日,小明分析黄金市场后认为现货黄金价格将上涨,决定做多黄金期货合约。依照他的风险管理策略,他设定了合约的止损点,使得如果行情反转,损失不会超过3,000美元。

小明在1200美元/盎司时买入10手黄金期货,每手合约设定止损点在1190美元/盎司,每手合约损失1,000美元,总共10手即达到了他的最大风险承受范围——3,000美元。

随后市场如小明所预期,黄金价格上涨。当价格上涨到1220美元/盎司时,小明决定进行首次加仓,再买入5手,但同时上调原有仓位的止损点到1205美元/盎司,以锁定利润。加仓后的新仓位设定止损点在1210美元/盎司,保持风险在可控范围内。

期货价格继续上涨至1240美元/盎司,小明考虑到市场可能存在回调风险,果断减仓5手,同时将剩余仓位的止损点再次上调至1225美元/盎司,从而确保了至少锁定部分利润。

结果,黄金期货价格飙升至1260美元/盎司,但随后出现了回调,跌至1230美元/盎司。由于之前已连续上调止损点,小明的仓位被自动平仓,实现了利润最大化。

这个案例展示了小明通过严格执行仓位管理策略,在市场顺利时进行加仓以增加收益,在市场高位可能回调时及时减仓以锁定利润,并利用止损和止盈来控制风险。整个过程中,小明始终坚守不超过账户3%风险的原则,这是他能够成功执行操作并获利的关键。

仓位管理是期货交易成功的关键之一,通过合理的资金分配、加仓减仓策略、止损止盈设置以及情绪控制,可以在控制风险的同时提高期货交易的收益率。交易者应该树立长期的视角,不断学习和完善自己的仓位管理与调整策略,最大化期货交易的潜在利润。

另一家期权公司通过MetaTrader扩大平台供应

提供给零售客户的平台选择在期权交易行业至关重要。虽然有很多替...(14 )人阅读时间:2024-07-19

如何打造完美的期权交易挑战?

在过去的两年中,我们看到越来越多的交易资金公司,自我标榜为期...(19 )人阅读时间:2024-06-11

美国天然气价格持续走强,原因是储存增加量低于预期

天然气价格上涨美国天然气价格持续走强,原因是储存增加量低于...(23 )人阅读时间:2024-05-20

CFI拓宽服务,引入期权交易

CFI金融集团在其多元化交易平台上推出了期权交易。此项服务让...(27 )人阅读时间:2024-04-19